クレジットカードでの取引に伴うカード決済手数料は、店舗・事業者にとって大きな課題です。カード決済手数料の仕組みや見直しポイントを知り、コストを削減できる方法を模索したいと考えている方も多いことでしょう。

この記事では、カード決済手数料の仕組みを解説しながら、手数料をなるべく安く抑えるための具体的な方法や相場について詳しく紹介します。

カード決済手数料の相場や見直せるポイント、最適な決済代行会社の選び方は、クレジットカード決済を導入していない方必見です。また、既にカード決済を導入済みの方も、コスト削減の参考になる情報を掲載しているのでチェックしてみてください。

クレジットカード決済での「手数料」はどうして必要なの?

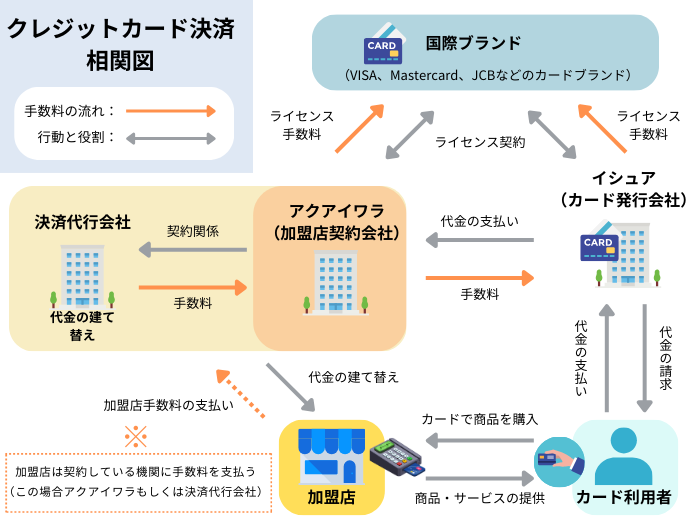

1件のクレジットカード決済が処理されるまでにはさまざまな手数料が発生しています。まずは全体の流れを理解しておきましょう。

カード決済の仕組みには国際ブランド、クレジットカード発行会社(イシュア)、加盟店契約会社(アクワイアラ)、そして決済代行会社が関わっています。

クレジットカード決済での支払い時に加盟店が支払っている、いわゆる「カード決済手数料」と呼ばれる「決済手数料」は、この仕組みの中でさまざまな機関に分配されていきます。

国際ブランドはVisaやMastercardなど世界中で利用されるカードブランドを指し、加盟店が支払っている決済手数料の一部を得ます。

イシュアは利用者にカードを発行し、管理や利用料金の請求などを行い、決済手数料の一部を受け取ります。アクワイアラは加盟店(店舗・事業者側)と国際ブランドをつなぎ、売上金の請求や支払いを担当し、決済手数料を得ます。

決済代行会社は安全な決済環境を整え、利用者の支払いの仲介やセキュリティを守り、決済手数料を収集して一部を支払います。これらの仕組みの中で発生する決済手数料がクレジットカード決済の運営を支えています。

クレジットカード決済の種類と手数料の仕組み

次に、実際にクレジットカード決済で支払いをする利用者側と店舗・事業者側で負担するカード決済手数料についてそれぞれ解説します。

利用者側と店舗・事業者側で、カード決済手数料が発生するシーンが異なるため、よく理解しておきましょう。

利用者が負担するカード決済手数料とその種類

クレジットカード決済で支払いをする際に利用者が負担する費用は大きく分けて以下の2つがあります。

分割払い、リボ払い、キャッシングの手数料

クレジットカード決済には一括払い、分割払い、リボ払いなどさまざまな種類があり、それぞれに手数料が発生します。

一括払いでは利用者が支払うべき手数料はありません。一括払いの際のカード決済の手数料は、加盟店である店舗・事業者側がカード会社や代行会社に支払うものなので、利用者側が負担する必要はありません。

一方、分割払いやリボ払いは利用者の都合に合わせて選択できるサービスのため、金利や手数料が加算されます。高額商品に対して分割手数料を事業者側が負担してくれる場合もありますが、基本的には利用者側が手数料を支払う必要があります。

※ボーナス払いは手数料が発生しません。

またクレジットカードを利用してキャッシングサービスを利用する際にも、手数料が発生します。

海外利用時のマークアップフィー

海外でクレジットカード決済を利用する場合には、「マークアップフィー」という手数料がかかります。日本のカード会社が海外での支払い金額を円に換算して支払いを行うため、両替や人件費などの費用がかかります。この経費をまかなうため、利用者がマークアップフィーとして手数料を支払います。

この手数料は購入金額によって異なりますが、多くの場合約2%に設定されていることが多いようです。そのため、海外ではクレジットカードを利用する方が通常の両替よりもお得な場合がほとんどです。

加盟店(店舗・事業者側)が支払うカード決済手数料

商品やサービスの提供に対して発生する手数料は、加盟店である店舗・事業者側がクレジットカード決済の利便性や信頼性を提供するために必要なコストと言えます。その仕組みや相場について解説します。

店舗・事業者側がカード会社に支払う手数料の仕組み

店舗・事業者側は、利用者がクレジットカード決済での支払いを行った際に、カード会社に対して決済手数料を支払います。この決済手数料は、利用者がカード会社や利用したカードの種類、決済の方法によって変動します。

決済手数料の金額については、店舗・事業者側がクレジットカード決済を導入する契約時に設定されます。売り上げが高くなるほど決済手数料も比例して増えていくため、契約時になるべく低い手数料率を設定しておくことが重要です。

加盟店が利用者にカード決済の手数料を請求するのはNG!

店舗・事業者側は、一括払いのカード決済利用者に対して決済手数料を請求することはできません。この場合の決済手数料は、クレジットカード決済を導入している加盟店が負担すべきコストとして定められています。加盟店が利用者に対して決済手数料を請求をしてしまうと、規約違反とみなされ加盟店資格をはく奪されてしまう場合もありますので注意しましょう。

業種や事業規模によるカード決済手数料の相場

カード決済手数料の相場は業種や事業規模によって異なります。例えば、対面決済のみの一般的な店舗では約3.5%〜7%、コンビニや大手チェーン店では約2%前後の手数料が一般的です。デジタルコンテンツの場合は約8〜10%程度が相場とされています。

| 対面決済のみの一般的な店舗 | 約3.5%〜7% |

| コンビニ・大手チェーン店 | 約2%前後 |

| デジタルコンテンツ | 約8〜10% |

- 業界最安水準の決済手数料2%台〜!

- 初期費用・端末代金・月額費用無料!

- クレジットカード、電子マネー、コード決済に対応

店舗がクレジットカード決済を導入するメリットは何?

キャッシュレスニーズの高まりに伴い、クレジットカード決済が利用できる店舗は世界中に多く存在します。クレジットカード決済を導入するには手数料を始めとしたコストが発生しますが、多くの店舗が導入に踏み切るメリットは何なのでしょうか?

以下で詳しく解説します。

クレジットカード決済の導入で店舗が得られるメリット

店舗にとって、クレジットカードを始めとするキャッシュレス決済の導入は、いくつかの大きなメリットをもたらします。具体例を見ていきましょう。

クレジットカード決済の導入メリット

売上アップが期待できる!

・キャッシュレス派ユーザーの取り込み

・高額商品やまとめ買いのハードルが下がる

業務が効率化できる!

・釣銭の準備や経理処理の手間が減る

・混雑時もスマートな会計ができる

不正や盗難リスクを回避できる

・現金処理と違って不正が起こりにくい

・盗難時に現金がないため被害額が小さくなる

・偽造紙幣の利用を防げる

衛生面で安心を得られる

・現金をやり取りしないためウイルスなどの感染予防になる

団体客の獲得につながる

・会社が保有する法人カードの利用ニーズが取り込める

・高額会計に対応しやすくなる

上記のメリットで上げたように、クレジットカード決済の導入でキャッシュレス派のユーザーを集客できたり、客単価が上がりやすくなる可能性があります。また、現金管理に関わる手間を減らし、レジのオペレーションを効率化できる点も魅力的ですね。

クレジットカード決済はどのくらい利用されているの?

日本ではキャッシュレス決済の利用比率が急速に増加しており、消費者の中にはキャッシュレス決済を重視する傾向があります。また、ポイントやマイルがたまるなどの特典を重視したり、付帯サービスに価値を求める消費者も多くいます。

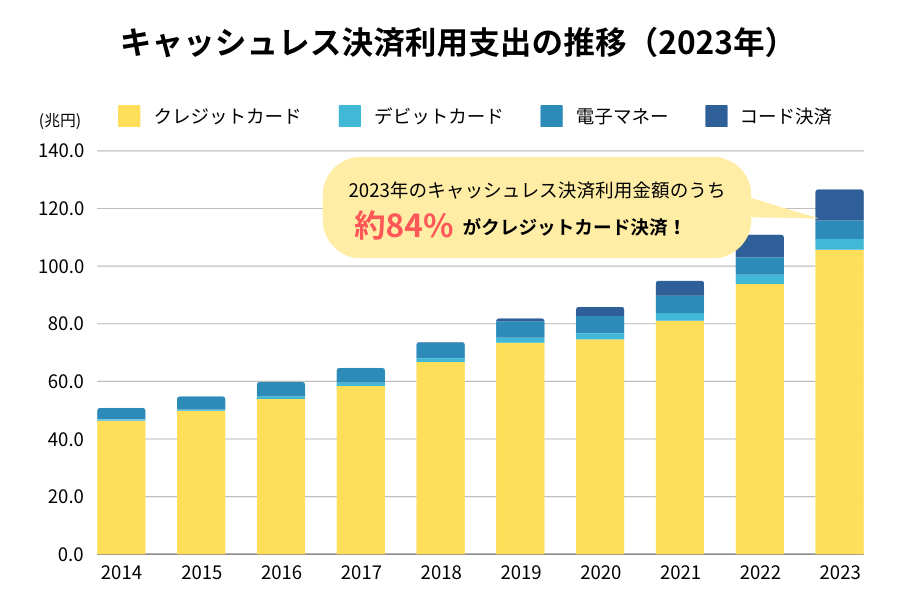

さまざまなキャッシュレス決済手段の中でも、クレジットカードは最も多く利用されている決済手段です。経済産業省が発表したデータによれば、日本国内でのキャッシュレス決済の利用支出は増加傾向にあり、クレジットカード決済はキャッシュレス決済利用金額全体の約84%を占めています。

さまざまなキャッシュレス決済手段のなかでも、特に利用者が多いクレジットカード決済は、店舗・事業者にとって重視すべき決済手段といえるでしょう。

※出典…2023年のキャッシュレス決済比率を算出しました(経済産業省)

クレジットカードカード決済導入のメリットで手数料のコストはカバーできる?

クレジットカードカード決済の導入には初期費用や手数料などのコストがかかりますが、これらのコストはキャッシュレス派ユーザーの集客や客単価の向上、売上管理の効率化などのメリットによってカバーされる可能性が高いです。

店舗の運営状況に合わせて、クレジットカードカード決済を導入する際のコストとメリットを検討することが重要です。

初期費用など、導入時のみにかかる金額を最小限に抑えて、運用にかかるカード決済手数料をなるべく低い料率で設定すれば、最小限のコストでクレジットカード決済を始めることができます。

次の章ではカード決済手数料を抑える方法について詳しく解説します。

見直しポイント解説!カード決済手数料の節約方法

カード決済手数料は、売り上げが大きくなるほど店舗の負担が増えていくコストです。

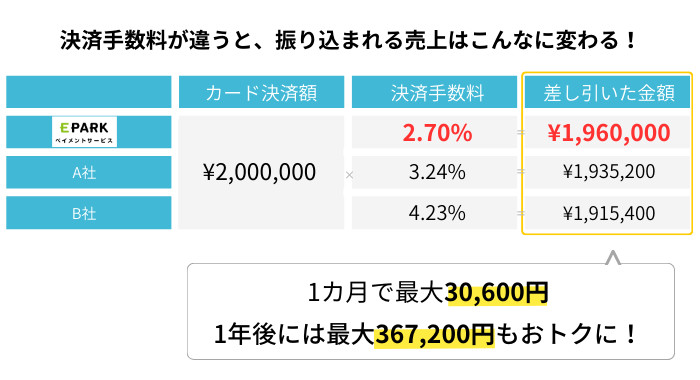

もし、月間のカード決済額が200万円の店舗で決済サービスを導入した場合、手数料率が異なることで実際にかかるコストが大きく変動します。下記の図では、最大で年間36万円以上も差が出ています。

カード決済手数料は毎月の運用に必要なコストなので、導入時になるべく低い手数料を設定することが利益に直結します。

今のカード決済手数料は高い?安い?

既にクレジットカード決済を導入している店舗の場合、現在のカード決済手数料が現在の相場と比較して高いか低いかを見極める必要があります。また、現在のカード決済手数料が妥当かを判断するためには、最新のサービスを比較検討することも有効です。

現在の手数料率が相場より高い場合、見直すべき時期である可能性が高いです。もし相場より低い場合でも、他社の決済端末やサービスに乗り換えることで手数料率を下げられる場合もあります。

| 対面決済のみの一般的な店舗 | 約3.5%〜7% |

| コンビニ・大手チェーン店 | 約2%前後 |

| デジタルコンテンツ | 約8〜10% |

現在の日本のキャッシュレスニーズの高まりを考えると、今はあまりクレジットカード決済の金額が大きくないという店舗であっても、カード決済手数料のコストを節約することは今後の売上利益に影響する重要な要素になるといえるでしょう。

交渉や契約乗り換えでコスト削減

カード決済手数料を安くするためには、決済代行会社の変更や事業規模に応じた交渉が有効です。カード決済手数料とサービス内容を比較し、契約の乗り換えや手数料の引き下げ交渉を検討します。

ただし、パッケージ化されたプランで一定の料率を設定しているサービスでは、手数料の交渉が難しい場合もあります。事前に十分な情報収集を行い、最適な決済代行サービスを選択することが大切です。

EPARKペイメントサービスなら、クレジットカードの導入費用が無料!決済手数料業界最安水準!

クレジットカードを導入する際には、初期費用・端末代金・月額費用などのさまざまなコストが必要となるのが一般的です。

ですが、決済代行サービスを提供するEPARKペイメントサービスなら

✅初期費用0円

✅月額料金0円

✅端末代金0円

にてクレジットカード決済、各種キャッシュレス決済の導入が実現できます。

また、決済手数料も医科・歯科業種は1%台~、その他の業種は2%台~と、業界最安水準を誇ります。クレジットカード決済の導入をお考えの方はぜひチェックしてみてください。

店舗責任者・事業者の方必見!決済代行会社の選び方

クレジットカード決済を導入するには、カード会社との直接契約と、決済代行サービスを提供するいわゆる決済代行会社と契約する二つの方法があります。

複数のカード会社・決済手段を契約するなら「決済代行会社」がおすすめ!

カード会社と直接契約をする場合は、各ブランドに対してそれぞれ契約・審査・明細の発行などが必要になるため、導入から運用開始後も多くの手間が発生します。決済代行会社を通して契約することで、さまざまなクレジットカードブランドや電子マネーなどのキャッシュレス決済手段を一つのシステムで一元管理できます。そのため、複数のカード会社やキャッシュレス決済手段を導入したい場合は決済代行会社を選ぶのがおすすめです。

おすすめポイント①手数料の管理が簡単になる

決済代行会社を利用する場合、各決済手段でかかった手数料がまとめて請求されるため、店舗側にとっては手数料の計算や管理が簡単になります。

おすすめポイント②サポート体制の提供

決済代行会社では導入時やトラブル対応のための専門のサポート体制を備えています。何か問題が発生した時には、迅速な対応が期待できます。

コストを徹底的に節約!決済代行会社の選定ポイント

カード決済手数料や導入、運用にかかるコストを最大限削減するためには、決済代行会社選びでも気を付けるべきポイントがあります。最適なクレジットカード決済を導入するために以下のポイントに注意しましょう。

何にコストが発生するのかを把握する

クレジットカード決済の導入に必要なコストは、主に初期費用・端末代金・決済手数料・月額費用の4つです。

| 初期費用 | 決済代行のシステムを導入するためにかかる費用 【相場】数千円~数万円 ※無料のサービスもあり |

| 端末代金 | 決済端末の代金。購入する場合とレンタルの場合がある。 【相場】3~10万円程度 ※無料レンタルのサービスもあり |

| 決済手数料 | 決済された金額に対してかかる手数料 【相場】決済金額の3.5%~7% |

| 月額費用 | 月々支払うシステム利用料 【相場】3,000円~8,000円 ※無料のサービスもあり |

初期費用

初期費用として、数千円~数万円のコストが発生する場合があります。

もし、クレジットカード決済の利用額が少ない店舗であれば、数千円~数万円のコストの分を売り上げ利益が回収すると考えると大きな負担になるポイントです。

無料で導入できる会社を探すのも一つの選択肢です。

端末代金

クレジットカード決済端末自体に費用が掛かる場合があります。購入かレンタルなのかによっても費用が変動するため、金額を確認しておきましょう。

決済端末の種類によってはコストが高額になる場合があるため注意が必要です。

決済手数料

手数料率が低い代行会社を選ぶことでコストを削減できます。店舗の流通規模や契約している店舗の数、業種にもよりますが、相場としては約3.5~7%ほどの手数料が設定される場合が多いです。

月額費用

月額料金は、システムの利用にかかる場合やオプションなどのサービスを受けられる場合など契約するプラン内容に応じて異なります。

無料の場合もあるため、サービス内容に応じて検討しましょう。

上記のコストの総額を比較検討することで、店舗側が負担するコストを節約することができます。

ポイントは「総合的にかかるコスト」で判断すること!

決済代行会社は、会社ごとに特色があり強みも異なります。

- 豊富な決済手段の種類

- 決済手数料が安い

- 入金サイクルが早い

などをセールスポイントとしている会社が多いでしょう。

どんな特色の決済代行会社を選ぶべきかは店舗側が何を重視しているかによっても変わってきます。

「コストを節約する」ことを重要視するのであれば、導入費用・月額料金・端末代金・決済手数料などの費用の総額が安くなる決済代行会社を選ぶことをおすすめします。

これまでに紹介したポイントをチェックしながら、あなたの事業に合った決済代行会社を選択して、クレジットカード決済の導入と運用にかかる費用を最適化しましょう。

導入コスト無料でクレジットカード決済を導入するならEPARKペイメントサービス

クレジットカード決済を導入する際、どの決済代行会社を選ぶかは大きな決断ですよね。

EPARKペイメントサービスは、株式会社EPARKフィナンシャルパートナーズが運営する安心の国内決済代行会社です。EPARKペイメントサービスの特長と、サービスをおすすめする理由を紹介します。

決済手数料が業界最安水準!

業界最安水準のクレジットカード決済手数料で、お客様の利便性を高めつつ、コスト効率を向上させて利益を最大化できます。

初期費用が無料!

導入に際して初期費用は一切かかりません。

スムーズにクレジットカード決済を導入し、初期費用を心配せずにビジネスの成長に集中できます。

様々な決済ブランドが使える!

Visa、Mastercard、JCBなど、国際的なカードブランドをはじめとする多くの決済手段に対応!電子マネーなどその他の決済手段も取り揃えています。

幅広い顧客層に向けて売上を拡大するチャンスをつかめます。

豊富な決済端末!

ビジネスニーズに合わせて、さまざまなタイプの決済端末を提供しています。

オールインワン決済端末、モバイル端末、最新の非接触仕様、据え置き型など、最適な決済端末を提案可能です。

充実のサポート

EPARKペイメントサービスは、充実したサポート体制を整えています。トラブルが発生した際や疑問点がある場合、迅速かつ丁寧に対応可能です。

安心してクレジットカード決済を導入し、事業を成功に導きましょう。

あなたのビジネスに寄り添うEPARKペイメントサービス

EPARKペイメントサービスは、国内の決済代行会社です。安心感、コスト効率、豊富な対応決済ブランド、柔軟な決済端末、そして頼りになるサポートで、クレジットカード決済の導入を後押しします。

あなたのビジネスにEPARKペイメントサービスを取り入れて、成長を加速させましょう。

「QRコード」は株式会社デンソーウェーブの登録商標です。