近年では、電子マネーやクレジットカードなど多種多様なキャッシュレス決済が利用されています。特に、電子マネーは現金に代わってスマートフォンやICカードで支払いができる点で広く利用されているキャッシュレス決済手段です。

こちらの記事では、電子マネーの種類や決済方法、クレジットカード決済との違いなどについて詳しく解説します。

電子マネーのメリット・デメリットを理解して、お財布の新しい選択肢を見つけましょう。電子マネー決済を導入したいと考えている事業者の方は、導入方法や注意点についてもぜひチェックしてみてください。

- 業界最安水準の決済手数料2%台〜!

- 初期費用・端末代金・月額費用無料!

- クレジットカード、電子マネー、コード決済に対応

電子マネー決済とは?

電子マネーは、現金を使わずにスマートフォンや専用のカードをかざすだけで支払いができる決済手段です。交通系のICカードや、スマートフォンをかざして支払いをする場面を目にしたことがある方も多いですよね。近年、その便利さやセキュリティ面の向上により、急速に注目を集めています。

なぜ電子マネーが注目されているの?

電子マネーの特徴として、まず支払いのスピードが早いことが挙げられます。決済端末にカードを挿入したり、サインや暗証番号を入力したりせずに手軽に決済ができるため、他のキャッシュレス決済手段と比較しても非常にスピーディに利用できる決済手段です。

また、財布に現金を持ち歩かずに、カードやスマホだけで支払いが完結する利便性も持ち合わせています。

セキュリティ面も高く、盗難や紛失のリスクが低い点も魅力です。さらに、さまざまなお店や交通機関で利用できる汎用性の高さも電子マネーが人気を集める理由の一つです。これらの要因が合わさり、電子マネーは現在多くの人に利用されているキャッシュレス決済ツールとなっています。

電子マネーの支払い方法は3通り

電子マネーを利用する際の支払いの流れについて解説します。

電子マネーの支払い方法には3つのタイプがあります。それぞれのタイプで特徴が異なるため、用途に合わせて自分に合った電子マネーを利用しましょう。

| プリペイド型(前払い) | Suica等の交通系、楽天Edy、nanaco、WAON、iD、など |

| ポストペイ型(後払い) | iD、QUICPay など |

| デビット型(即時払い) | iDなど |

プリペイド型(前払い)

プリペイド型の電子マネーは、利用したい金額を事前にチャージしてから使用します。クレジットカードとは異なり、利用者の信用情報の審査や収入証明は必要ありません。比較的簡単に利用を開始でき、使い方がシンプルな点が特徴です。

予算を決めて計画的に利用したい方や、手軽に電子マネーを始めたい方も利用しやすい電子マネーです。

代表的な電子マネー:Suica等の交通系、楽天Edy、nanaco、WAON、iDなど

ポストペイ型(後払い)

ポストペイ型の電子マネーは、利用後に電子マネーに紐づいているクレジットカードと合わせて支払いが行われる仕組みです。クレジットカードの後払いと似ていますが、支払い期限や方法はサービスによって異なります。

クレジットカードよりも素早く決済できて、支払いはクレジットカードと合算できる点が特徴です。クレジットカードのポイントを貯めたい方や残高を気にせず電子マネーを利用したい方に向いている電子マネーです。

代表的な電子マネー:iD、QUICPay など

デビット型(即時払い)

デビット型の電子マネーは、利用者の口座やデビットカードに直接連動していて、支払い金額が即時に利用者の口座から引き落とされる仕組みです。前払いでも、後払いでもなく、利用した分の金額がその場で引き落とされるのが特徴です。

チャージの手間を避けたい方や、クレジットカードと紐づけたくない方でも利用しやすい電子マネーです。

代表的な電子マネー:iDなど

それぞれの支払い方法には利用者のニーズに応じた特徴があります。支払い方法や利便性を比較検討し、自身に最適な電子マネーを選ぶ際の参考にしてください。

電子マネーの種類一覧と特徴

電子マネーの支払い方法は3種類でしたが、そのなかでもさまざまな種類があり、それぞれ独自の特徴を持っています。

- 交通利用者向けの「交通系電子マネー」

- 電子マネーを発行している流通系企業の商圏での利用が便利な「流通系電子マネー」

- クレジットカードと連携する「クレジットカード系電子マネー」

- スマートフォンで支払いが完結する「QRコード系電子マネー」

など、多様なタイプが存在します。

電車・バスユーザーに便利な「交通系電子マネー」

交通系電子マネーは交通会社が発行している電子マネーです。公共交通機関だけでなく、コンビニエンスストアや自動販売機、商業施設などで利用できることが特徴です。いくつかの代表的な交通系電子マネーについて解説します。

Suica(スイカ)

SuicaはJR東日本が発行しているICカードの交通系電子マネーです。他エリアの電子マネーである、Kitaca・PASMO・TOICA・manaca・ICOCA・PiTaPa・SUGOCA・nimoca・はやかけん・icsca・odecaが使用できる公共交通機関で利用できます。

モバイル対応もしていて、自動券売機だけでなくスマホアプリでもチャージが可能です。

PASMO(パスモ)

PASMOは株式会社PASMOが発行しているICカードの交通系電子マネーです。Suicaと同じように、電車やバスなどを利用したり、買い物にチャージ残高を使用することができます。Suicaとの相互利用が可能で、クレジットカードに紐づければオートチャージ機能を使用することもできます。Suicaと同じくモバイルにも対応していて、スマホからもチャージができます。

ICOCA(イコカ)

ICOCAはJR西日本が発行しているICカードの交通系電子マネーで、主に西日本地域で利用されています。SuicaやPASMOと同じくプリペイドタイプでありながら、独自のポイントを導入しているのが特徴です。

事前に利用登録をすることで時間帯指定ポイント、利用回数ポイント、電子マネーポイントの3種類のICOCAポイントが貯まります。ポイントはICOCAへのチャージも可能です。Suicaと同じくモバイルにも対応していて、スマホからもチャージができます。

はやかけん

はやかけんは、福岡市交通局(福岡市地下鉄)が発行しているICカードの交通系電子マネーです。福岡市の行政窓口や市内の公共施設でも利用できるのが特徴です。

また、ANAが発行しているANAマイレージクラブ会員が利用できる「ANAはやかけん」では、貯まったマイルをはやかけんポイントに交換することが可能です。

kitaca(キタカ)

kitacaはJR北海道が発行しているICカードの交通系電子マネーで、主に札幌エリアで利用されています。いくつかのクレカ一体型のkitacaではポイントを貯めることも可能です。

manaca(マナカ)

manacaは名古屋交通と株式会社エムアイシーの2社が発行しているICカードの交通系電子マネーです。名古屋市営地下鉄や名鉄線などの路線でお得に使えるのが特徴です。

ポイントを導入しており、1ポイント1円として乗車券購入や電子マネーとして利用できます。

このように、交通系電子マネーはエリア毎に特色があるICカードタイプのものが多数存在します。基本的には相互エリアで利用が可能で、便利なオートチャージ機能やクレカ連動型タイプなどの利便性が高いため多くのユーザーに利用されています。

決まったポイント商圏でお買い物したい人にも便利な「流通系電子マネー」

流通系電子マネーは流通系の会社が発行している電子マネーです。発行している会社のサービスサイト・系列店舗で利用でき、発行する会社によって使用できる場所は異なります。特定の商圏で買い物をすることで、お得にポイントが貯められるなどのメリットが多いのも特徴です。いくつかの代表的な流通系電子マネーについて解説します。

WAON(ワオン)

WAONはイオンリテールが提供するICカードの流通系電子マネーで、イオングループが展開する商業施設を中心に全国73万カ所以上で使用できます。系列店舗での利用で「WAONポイント」の特典が付いたりと生活に根付いた店舗でお得に利用しやすいのが特徴です。

nanaco(ナナコ)

nanacoはセブン&アイ・ホールディングスが提供する流通系電子マネーで、セブンイレブンやイトーヨーカドーなどで利用できます。ポイントカード機能やQUICPay機能が搭載されており、Yahoo!ポイントなどの一部のサービスとポイントが連携できるのも特徴です。

楽天Edy

楽天Edyは楽天が提供する流通系電子マネーで、楽天市場でのネットショッピングはもちろん、Amazonや楽天Edyに対応しているさまざまな店舗で利用できます。現金やクレジットカードからだけではなく楽天スーパーポイントからもチャージできるのが特徴です。

流通系電子マネーは特定の商圏を中心に利用するほどポイントや特典を利用しやすい傾向にあります。店舗に導入することで、その商圏を利用する多くのユーザーにメリットを感じてもらいやすい点が特徴です。

用途が幅広い「クレジットカード系電子マネー」

クレジットカード系電子マネーは、事前にクレジットカードの情報を登録している「スマートフォン」や「カード」を決済端末にかざして支払いをする電子マネーです。クレジットカードに紐づいていながら、暗証番号や署名を必要としないスマートな支払いが可能です。代表的なクレジットカード系電子マネーについて解説します。

QUICPay

QUICPayはクレジットカード・デビットカード・プリペイドカードと連動できる電子マネーサービスで、非接触型の決済方法です。WalletやGooglePayのアプリにカードの情報を読み込ませることで利用できます。全国173万ヶ所以上の店舗で利用できる利便性が特徴です。

iD

iDはクレジットカード・デビットカード・プリペイドカードに加えメルペイのQRコード決済と連動できる電子マネーサービスです。iDに対応しているiPhoneやAndoroidのスマートフォン、iD付のカードを決済端末にかざしてスムーズに決済が可能です。

au PAY

au PAYはKDDIが提供する電子マネーサービスで、スマートフォンアプリを通じて利用可能です。auかんたん決済を始めとするau系の決済サービスと連携が可能で、さまざまなチャージ方法が選択できるのが特徴です。

スマホで完結!アプリ特典などが嬉しい「QRコード系電子マネー」

PayPay(LINEペイ)

PayPayはスマホアプリを通じてQRコードを読み取り、支払いを行う電子マネーサービスです。コンビニや飲食店、ドラッグストアなどで利用可能で、アプリ内でのクーポンやポイント還元なども魅力です。

d払い(メルペイ)

d払いはメルカリが提供する電子マネーサービスで、スマートフォンアプリを通じて支払いができます。主にコンビニやファストフード店などで利用可能で、メルペイの会員特典も利用できます。

楽天ペイ

楽天ペイは楽天が提供する電子マネーサービスで、スマホアプリを通じてQRコード決済が可能です。楽天市場やファミリーマート、ローソンなど幅広い店舗で利用できます。楽天ポイントが貯まるなどの特典もあります。

電子マネーの種類は多岐にわたり、それぞれ特徴が異なります。利用範囲やチャージ方法、手数料などを比較検討し、自身のライフスタイルに合った電子マネーを選ぶことが重要です。

顧客層に適した電子マネーの選び方

電子マネーの導入を検討している事業者の方にとって、店舗の顧客層と事業の性質を考慮した適切な電子マネーを選択することがとても重要です。主要な顧客層の利用傾向や店舗のサービス提供範囲を踏まえて、適切なタイプの電子マネーを導入しましょう。

電子マネーの利用シーンを意識して選ぶ

例えば、交通系電子マネーは、店舗が通勤や外出に利用される場所にある場合に利用されやすい傾向にあります。顧客の多くが近隣の公共交通機関を利用している場合は、その地域で主要な交通系電子マネーが使用できることが利用の促進につながります。

また、決済単価が低単価の場合も交通系電子マネーが利用されやすい傾向にあります。客単価がそこまで高くない場合は交通系電子マネーが選択肢にあると、顧客の利便性向上につながります。

店舗が特定のブランドやチェーンに属している場合や、近隣に大手ブランドの流通系電子マネーの商圏に属する店舗が多い場合も、そのブランドが提供する流通系電子マネーの導入を検討することが効果的です。

クレジットカード連動型の電子マネーは、特典やポイント還元などが魅力です。店舗がクレジットカード決済を受け入れている場合は、そのクレジットカードと連携した電子マネーサービスを導入していることが顧客にとってもメリットになります。

また、交通系・流通系電子マネーと異なり、基本的にはチャージが不要なクレジットカード連動型の電子マネーは、決済金額が高単価な場合に利用しやすいというのもメリットです。

導入すべき電子マネーの種類に迷った場合は、顧客層と事業の特性を踏まえて、電子マネーの特性に着目して比較検討を行い、最適な選択をすることが大切です。

電子マネー導入のメリットは?クレカとどちらを導入すべき?

電子マネー導入を検討している事業者の方は「クレジットカード決済とどちらを導入すべきなの?」「クレジットカード決済に加えて電子マネーも必要なの…?」と悩まれている方もいらっしゃいますよね。

電子マネー決済の導入には多くのメリットがあります。懸念されているデメリットについても解説していきますので、ぜひ参考にしてください。

電子マネー決済のメリット

①利用者のメリット:現金を持ち歩く必要がなくなる

電子マネーが利用できれば現金がなくても支払いができるため、財布や現金を持ち歩かなくてもよくなります。また、クレジットカード決済の際に必要なサインや暗証番号の入力をせずに決済できるため、スピーディにストレスのない会計が可能です。

もしプリペイド型の電子マネーを利用する場合は、事前に十分にチャージしておく必要がありますが、利用可能な上限額を引き上げたり、オートチャージ機能を利用したりすることで、更に快適に電子マネーを活用することができます。

②利用者・店舗のメリット:決済処理が速い

電子マネー決済を導入している店舗での支払いの際に、利用者・店舗の両方が大きなメリットを感じられるのが「決済処理の速さ」です。カードを端末に差し込んだり、暗証番号の入力やサインが不要なため、スピーディな会計が可能です。

利用者だけでなく、店舗にとっても回転率の向上や釣銭間違いなどのミスの削減に繋がります。

③店舗のメリット:キャッシュレス決済ニーズがある顧客にアプローチできる

キャッシュレスニーズが高まる近年では、多くの顧客に対してキャッシュレス決済手段の導入は大きなメリットになります。そして、クレジットカードよりも更に決済スピードが速い電子マネー決済の導入は、顧客のニーズを掴み店舗の利便性を高めることができる手段と言えるでしょう。

意識の高い利用者をいち早く取り込むことは他店との差別化にもつながります。

電子マネー決済のデメリット

①利用者のデメリット:チャージや払い戻しについて

電子マネーの利用において懸念されるデメリットとして、チャージの手間が挙げられます。クレジットカードと連動したポストペイ型や即時払いのデビット型では必要ありませんが、プリペイド型の場合は上限額を調整したり、オートチャージを活用したりなど工夫が必要です。また一度チャージした金額を現金に払い戻すことができない場合があるため注意が必要です。

②店舗のデメリット:導入コストの負担やオペレーションの変化

店舗側で懸念すべきデメリットとしては、導入コストの負担や新たな支払い方法の導入について会計のオペレーションを変更する手間が発生する事が挙げられます。

既にクレジットカード決済を導入している場合は、新たに別の端末を契約する必要があったり、審査が必要になる場合があります。一つの端末で様々な決済方法が導入できたり、導入コストが抑えられる決済代行会社を利用するなど、工夫すると良いでしょう。

クレカ&電子マネーの両方の導入が最強!

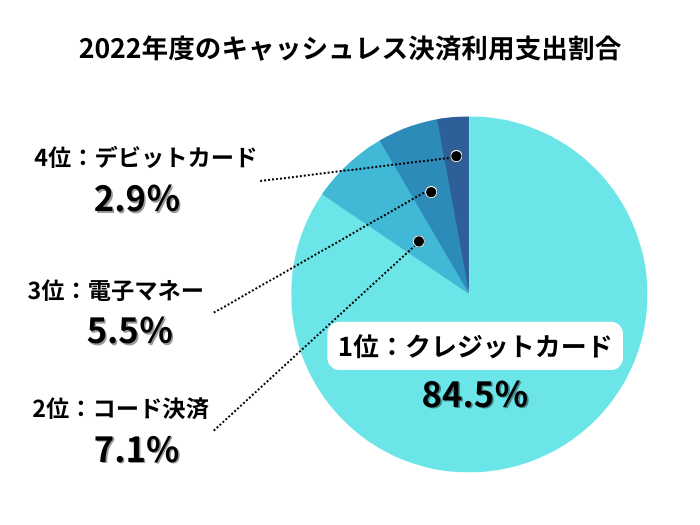

※出典…経済産業省 我が国のキャッシュレス決済額及び比率の推移(2022年)より

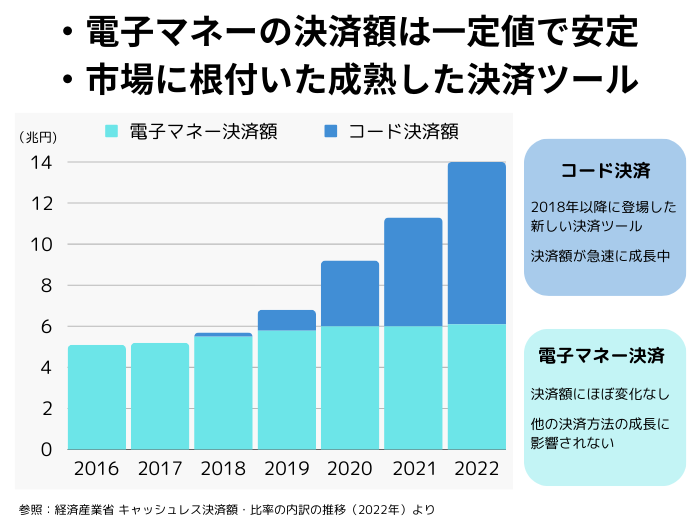

クレジットカード決済は、現在最も利用者の多い決済手段です。そのため、多くの店舗で既に導入されています。電子マネーはクレジットカード決済に次いで利用が多いキャッシュレス決済ツールです。近年コード決済の利用が急速に増加していますが、日本における電子マネー決済の流通額は安定的な数値をキープしています。(コード決済とは前述したQRコード系電子マネーのことです。上記の円グラフでは経済産業省が定義する項目を参照しています。)

電子マネーは利用者がある程度固定化し、安定して利用されているキャッシュレス決済手段であり、市場の中で成熟した決済手段であると言えるでしょう。そして新たな電子マネーとしてコード決済が登場したことで、現在キャッシュレス決済全体の決済額が増加し続けています。

クレジットカード決済と電子マネー決済の両方を導入することで、幅広い顧客層をカバーし、利便性を高めることができます。

電子マネーの導入方法

電子マネーを店舗に導入する場合2通りの方法があります。それぞれの特徴を理解して最適な方法を選択しましょう。

電子マネーを発行している各決済機関と契約する

一つ目は各電子マネーを発行している決済機関・企業とそれぞれに契約する方法です。直接契約をすることで、決済手数料を低くできる場合があるため、特定の種類の電子マネーのみを導入したい場合には効果的です。しかし、複数の種類の電子マネーを導入したい場合は、それぞれに契約、審査、入金サイクルなどが異なるため大きな手間が発生する可能性があります。

決済代行会社で多数のサービスを同時に契約!

二つ目は決済代行サービスを提供する会社と契約する方法です。契約を一つにまとめることで、一度の審査や手続きで複数の電子マネーを導入することができ、管理の手間が少なくなります。

また、既にクレジットカード決済を導入している場合や、同時にクレジットカード決済も導入したい場合は、セットで契約ができる場合やオールインワン端末一つで決済が可能になる場合があります。会社ごとに特色が異なるため、事業の性質に合わせて検討してみてください。

総合的なコストが低い順に決済代行会社を比較したい方は、下記の記事も併せてご確認ください。

導入コスト無料でクレジットカード決済を導入するならEPARKペイメントサービス

クレジットカード決済を導入する際、どの決済代行会社を選ぶかは大きな決断ですよね。

EPARKペイメントサービスは、株式会社EPARKフィナンシャルパートナーズが運営する安心の国内決済代行会社です。EPARKペイメントサービスの特長と、サービスをおすすめする理由を紹介します。

決済手数料が業界最安水準!

業界最安水準のクレジットカード決済手数料で、お客様の利便性を高めつつ、コスト効率を向上させて利益を最大化できます。

初期費用が無料!

導入に際して初期費用は一切かかりません。

スムーズにクレジットカード決済を導入し、初期費用を心配せずにビジネスの成長に集中できます。

様々な決済ブランドが使える!

Visa、Mastercard、JCBなど、国際的なカードブランドをはじめとする多くの決済手段に対応!電子マネーなどその他の決済手段も取り揃えています。幅広い顧客層に向けて売上を拡大するチャンスをつかめます。

豊富な決済端末!

ビジネスニーズに合わせて、さまざまなタイプの決済端末を提供しています。

モバイル端末、最新の非接触仕様、据え置き型など、最適な決済端末を提案可能です。

充実のサポート

EPARKペイメントサービスは、充実したサポート体制を整えています。トラブルが発生した際や疑問点がある場合、迅速かつ丁寧に対応可能です。

安心してクレジットカード決済を導入し、事業を成功に導きましょう。

あなたのビジネスに寄り添うEPARKペイメントサービス

EPARKペイメントサービスは、国内の決済代行会社です。安心感、コスト効率、豊富な対応決済ブランド、柔軟な決済端末、そして頼りになるサポートで、クレジットカード決済を導入したい気持ちを後押しします。

あなたのビジネスにEPARKペイメントサービスを取り入れて、成長を加速させましょう。

あなたのビジネスに寄り添うEPARKペイメントサービス

EPARKペイメントサービスは、国内の決済代行会社です。安心感、コスト効率、豊富な対応決済ブランド、柔軟な決済端末、そして頼りになるサポートで、クレジットカード決済を導入したい気持ちを後押しします。

あなたのビジネスにEPARKペイメントサービスを取り入れて、成長を加速させましょう。

※「QRコード」は㈱デンソーウェーブの登録商標です。※「iD」ロゴは、株式会社NTTドコモの登録商標です。※「楽天Edy(ラクテンエディ)」は、楽天Edy株式会社が運営するプリペイド型電子マネーです。※「nanaco」は、株式会社セブン・カードサービスの登録商標です。※「WAON」は、イオン株式会社の登録商標です。※「QUICPay+TM( クイックペイプラス )」は、株式会社ジェーシービーの登録商標です。※「Kitaca」は、北海道旅客鉄道株式会社の登録商標です。※「Suica」は、東日本旅客鉄道株式会社の登録商標です。※「PASMO」は、株式会社パスモの登録商標です。※「TOICA」は、東海旅客鉄道株式会社の登録商標です。※「manaca / マナカ」は、株式会社名古屋交通開発機構及び株式会社エムアイシーの登録商標です。※「ICOCA」は、西日本旅客鉄道株式会社の登録商標です。※「SUGOCA」は、九州旅客鉄道株式会社の登録商標です。※「nimoca」は、西日本鉄道株式会社の登録商標です。※「はやかけん」 は、福岡市交通局の登録商標です。