キャッシュレス決済は、消費者側にとってはお得で便利になり、店舗・事業者側にとっては集客につながるなど、多くのメリットがあります。

導入するにはコストや手間がかかるため、導入を迷っている店舗・事業者の方も多いのではないでしょうか。本記事では、キャッシュレス決済を消費者として利用すること・店舗として導入することのメリット・デメリットについて解説していきます。

キャッシュレス決済とは?

キャッシュレス決済とは、その名の通り現金を利用しない決済方法のことです。クレジットカードや電子マネー決済、コード決済などが利用されています。

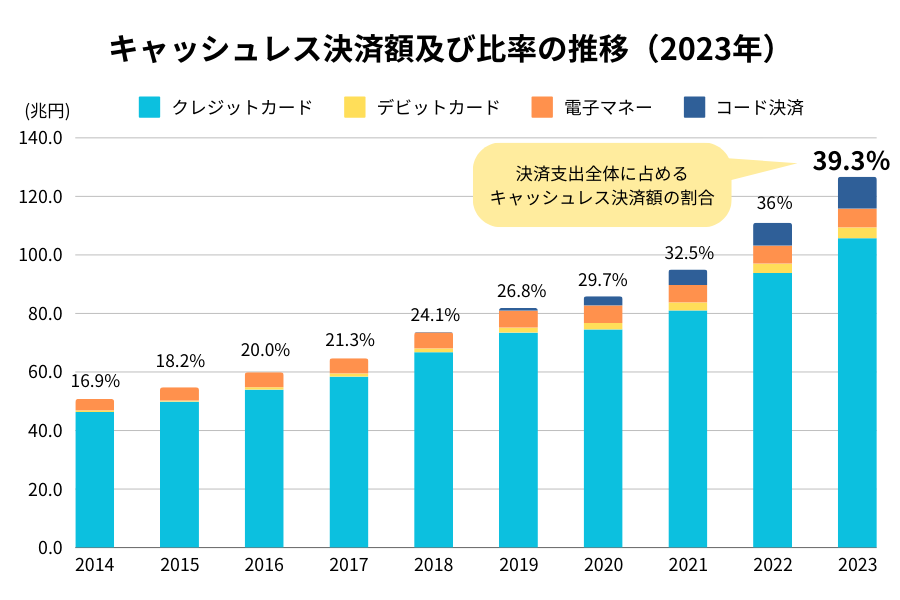

日本でのキャッシュレス決済の利用金額はどんどん増えており、2023年度のキャッシュレス利用支出割合は39%、支出金額は約126兆円となっています。

出典:2023年のキャッシュレス決済比率を算出しました(経済産業省)

【店舗・事業者】キャッシュレス決済導入のメリット

店舗や事業のオーナー様の中には、キャッシュレス決済の導入を迷っている方や、キャッシュレス決済手段を増やすべきかどうか考えている方も多いのではないでしょうか。

ここからは、店舗や事業者の方向けにクレジットカード決済などのキャッシュレス決済を導入するメリットをご紹介していきます。

キャッシュレス派の消費者が集客できる

上記の表を見てもわかるように、日本ではキャッシュレス決済の利用比率が急速に増加しています。

消費者の年代にもよりますが、現金をほとんど持ち歩いていなかったり、スマートフォンだけで決済が完結するのでお財布を持ち歩いていない方もいるほどです。そのような方にとっては、現金しか使えないお店は来店する選択肢に入りません。

また、現金を持ち歩いていても、ポイントやマイルがたまるからという理由でキャッシュレス決済を優先的に使いたい方も多くいます。

キャッシュレス決済を導入することで、そのようなキャッシュレス派の消費者を集客することができます。

客単価が上がりやすい

キャッシュレス決済を使うメリットの一つに、現金の手持ちが少なくても決済ができるという点があります。

現金のみの決済手段しかない場合、購入したい商品があっても現金の持ち合わせ以上の金額は購入することができません。しかし、キャッシュレス決済であれば、その時持ち合わせがなくても支払いをすることができます。

また、高額な決済であればクレジットカードやコード決済などのポイントがたくさん貯まるので、消費者はお得感を感じやすくなります。

このように、キャッシュレス決済が利用できることで客単価が上がる可能性があるのです。

売上管理の負担を減らせる

現金決済のデメリットとして、売上金の管理があげられます。

・釣銭の用意

・銀行へのこまめな入金

・レジ締め作業 など…

現金を決済手段に加えている限り上記の作業がなくなることはないですが、消費者との現金のやり取りが減るため、現金管理に関わる手間を削減することができます。

また、現金のやり取りが減れば、売上データ上の金額とレジのドロワーの中の金額の差異なども発生しづらくなります。

レジオペレーションが効率化できる

キャッシュレス決済の導入を迷っている方の中には「決済端末の操作が大変そう…」という不安を感じている方も多いのではないでしょうか。

実際は現金での支払いと比べて、キャッシュレスでの支払いはかかる時間も手間も短くなります。

まず、消費者側が現金を数えて出す手間がいらなくなります。釣銭を減らすために小銭を出す時間などが無くなり、クレジットカードやスマートフォンを出すだけとなります。

店舗側も、決済端末での決済や消費者のスマートフォンでの決済が完了すれば、レシート等を渡して終わりです。

釣銭や釣札を数えたり、ドロワーに現金をしまったりする手間もなくなります。

レジが混雑する時間は店舗側のオペレーションも楽になりますし、消費者側の待ち時間を短縮することもできます。

【店舗・事業者】キャッシュレス決済導入でデメリットはある?懸念を解消!

現在キャッシュレス決済を導入していない店舗や事業者の方の中には、キャッシュレス決済の導入に何かしらの懸念を感じていたり、デメリットが気になって導入に踏み切れない…という方もいらっしゃると思います。

ここからは、キャッシュレス決済導入時に店舗・事業者の方からよくいただくデメリットや懸念点をご紹介していきます。導入方法などで解消できるお悩みも多いので、ぜひ参考にしてみてください。

懸念①:現金に比べてコストがかかるのでは?

キャッシュレス決済を導入するためにはコストがかかります。主なコストと相場は以下の通りです。

| 初期費用 | 決済代行のシステムを導入するためにかかる費用 【相場】数千円~数万円 ※無料のサービスもあり |

| 端末代金 | 決済端末の代金。購入する場合とレンタルの場合がある。 【相場】3~10万円程度 ※無料レンタルのサービスもあり |

| 決済手数料 | 決済された金額に対してかかる手数料 【相場】決済金額の3.5%~7% |

| 月額費用 | 月々支払うシステム利用料 【相場】3,000円~8,000円 ※無料のサービスもあり |

この中で確実に発生するのは「決済手数料」だけです。

導入する決済システムによっては、

・初期費用

・端末代金

・月額費用

が無料な場合もあるので、コストを削減できる可能性が高いです。

決済手数料はかならずかかってくる費用ですが、前述した通り

✅ キャッシュレス派の消費者が集客できる

✅ 客単価が上がりやすい

✅ 売上管理の負担を減らせる

✅ レジオペレーションが効率化できる

などのメリットを思い出してみてください。

店舗・事業の運営にとって、現金のみの決済が良いのか、キャッシュレス決済も導入すべきなのか検討してみましょう。

懸念②:端末の設置ができるか、使いこなせるかが心配

これまで現金決済のみで運営してきた店舗であれば、決済端末の設置や操作が心配ですよね。

最近の決済端末はどれも使いやすく、操作もわかりやすいので機械が苦手という方でもそこまで心配することはありません。

設置や使い方に不安がある方は、サポートがしっかりしている決済サービスを選ぶのがおすすめです。導入時の設置サポートや、困ったときの問い合わせ窓口などが用意されている決済サービスを選べばさらに安心できるでしょう。

懸念③:売上金の入金に時間がかかりそう

売上金の入金サイクルは、決済サービスによって異なります。

翌営業日に売上金が入金される場合もあれば、月締めで振り込まれる場合もあります。また、複数の入金パターンの中から入金サイクルを選べる場合もあります。

ご自身の店舗や事業の経営状況にあった入金サイクルの決済サービスを選べば問題ありません。

ただし、入金サイクルが早いということは、それだけ決済サービス業者側に手間がかかっているということです。

そのような場合、その手間賃が月額費用や決済手数料に上乗せされ、キャッシュレス決済の運用にかかる総コストが高くなる…ということも起こりえます。

入金サイクルが長くても、初期費用や月額費用が無料であれば総コストで計算したときの運用経費を抑えることができますよね。決済サービス導入にかかるコストはしっかりとチェックするようにしましょう。

懸念④:端末の故障や通信障害の時が心配

端末が故障してしまったり、決済サービス側の不具合で一時的にキャッシュレス決済ができなくなってしまう可能性はゼロにはできません。様々なシステムを通して決済を行っているので、頻度は高くないですが不具合は起こりえます。

そのような場合に備え、キャッシュレス決済だけでなく現金決済もできるようにしておきましょう。

困ったときにすぐに問い合わせができる窓口がある決済サービスを選んでおくことで、故障時の対応などもスピーディーに行うことができます。

【利用者】キャッシュレス決済導入のメリット

ここからは、店舗を利用する消費者側のキャッシュレス決済導入のメリットをご紹介していきます。

ポイントやマイルがたまる

キャッシュレス決済の一番のメリットが、現金で支払うよりも最終的にお得にお買い物ができるという点です。

クレジットカード決済やコード決済は、決済金額に応じてそのサービス独自のポイントがたまるものが多いです。通常の支払いでも0.5%~2%程度のポイントがつくサービスが多く、そのポイントをお買い物に利用できたり、ショッピングサイトで利用できるポイントに交換できたりとお得な特典が用意されています。

また、クレジットカードを利用すれば、マイルを貯めることができるのも大きなメリットです。

マイルとは、航空会社のポイントのことです。基本的には飛行機に乗った距離に応じて貯まっていきますが、クレジットカードの利用でも貯めることができます。

貯めたマイルは飛行機のチケットと交換できたり、座席のアップグレード等に利用できたりと、旅行に行く方にとってはうれしいサービスに利用できるので、マイルが貯められることを重要視している方も多くいます。

カード会社の特典が利用できる

クレジットカードの場合、クレジットカードを利用することでいろいろな特典を受けることができます。

海外旅行保険がついていたり、空港のプレミアムラウンジが利用できたり、レストランやホテルをお得に利用できたり…。自分にあった特典が付帯しているクレジットカードを選びましょう。

現金を持ち歩く必要がない / 手持ちがなくても商品を購入できる

お買い物に出かけて、ほしいものがあったけれども現金の手持ちがない…というシーンに陥った経験がある方もいるのではないでしょうか。

わざわざATMでお金を下ろしに行くのは面倒ですし、引き出しに手数料がかかる銀行もあります。

そんな時、現金の手持ちがなくてもクレジットカードなどのキャッシュレス決済手段を持っていれば、買い物ができるのがキャッシュレス決済のメリットです。

分割払いやボーナス払いができる

クレジットカード決済であれば、高額な買い物でも分割払いやボーナス払いが選択できるのもメリットです。

分割払いやボーナス払いであれば「今月お金を使いすぎてしまった…」という月でも、支払いの負担を軽くすることができます。

ただしここで注意しておきたいのが、分割払いやリボ払いの際に発生する手数料です。

分割払い、リボ払いは手数料がかかる

分割払いの場合、一般的に2回払いまでは手数料が発生しませんが、3回払いから手数料が発生します。支払いの回数が多くなるほど手数料も増えていきます。

例えば、10万円の利用分を10回払いで支払いたい時、手数料が15%だと最終的な支払金額は106,817円(内手数料6,817円)になります。(※)

リボ払いは支払い回数ではなく、あらかじめ設定した支払い金額を毎月一定金額ずつ支払っていきます。こちらもクレジットカードの利用金額に手数料がかかるため、繰り返し利用すると実際の利用金額より高額になります。

10万円の利用分を月々1万円ずつ、手数料15%のリボ払いで支払うと、最終的な支払金額は106,670円(内手数料 6,670円)になります。(※)

※一例。サービスにより金額は異なります。

ボーナス払いは手数料がかからない

ボーナス払いは基本的には手数料がかかりません。支払いを先延ばしにすることができるので、「今は金欠だけどボーナス時期になれば支払いができる!」という方におすすめの支払い方法です。

アプリや明細サイトで利用状況が把握できる

現金で支払っていると、何にいくら使ったのか把握しづらいというデメリットがあります。家計簿をつけるのも面倒ですよね。

キャッシュレス決済であれば、クレジットカードの明細サイトやコード決済のアプリなどで利用状況を簡単に確認することができます。

また、各種家計簿アプリと連携することもできるので、複数のキャッシュレス決済手段を一つのアプリで管理することができ、家計の見える化が実現できます。

キャッシュレス決済の種類

キャッシュレス決済手段は複数あるため、店舗や事業の客層に合った決済手段を選ぶことが重要です。

ここからは、主なキャッシュレス決済手段をご紹介します。各決済手段の特徴を理解し、ご自身の店舗や事業に最適な決済手段はどれか考えてみましょう。

クレジットカード

日本国内で最も決済金額割合が高いのがクレジットカード決済です。

2022年3月末の統計(※1)では日本国内のクレジットカード発行枚数は3億860万枚となっており、これを日本人の成人年齢(18歳以上、※2)で割ると、1人あたり2.8枚のクレジットカードを所持している計算になります。

日本人に最も慣れ親しんでおり、利用されやすい決済手段と言えます。

(出典)

※1…一般社団法人日本クレジット協会 クレジットカード発行枚数調査結果の公表について

※2…人口推計 各年10月1日現在人口 年次 2022年

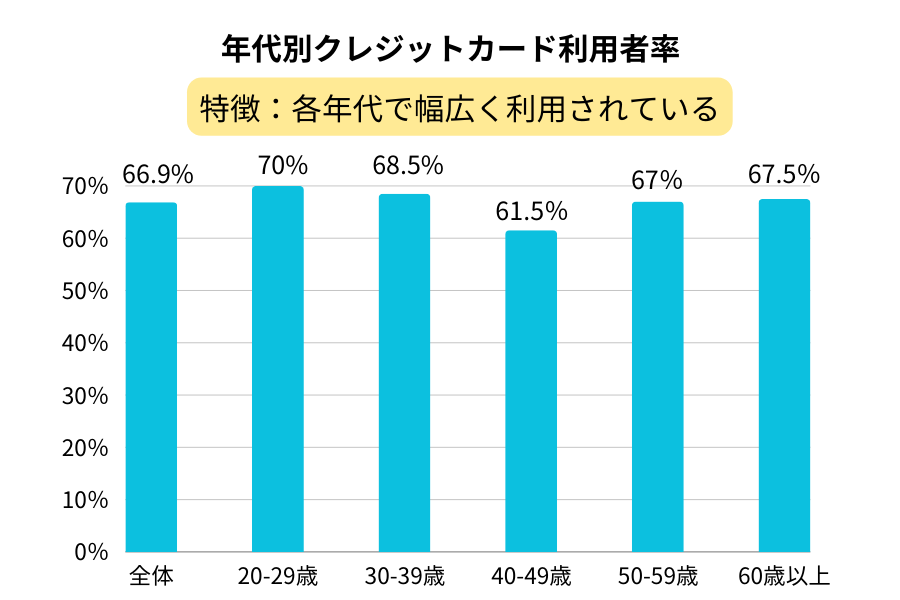

利用者層:幅広い世代・客層に利用されやすい

後述するコード決済などであればスマートフォンに慣れ親しんだ世代が主な利用層となりますが、クレジットカード決済はスマートフォンがなくても決済できるため、若い世代の方をはじめ高齢の方でも比較的使いやすい決済手段と言えます。

また、外国人観光客の主な決済手段はクレジットカード決済です。インバウンドの需要が高い店や観光地にある店舗などでは、クレジットカードが利用できることで外国人観光客を集客しやすくなります。

決済単価:高くなりやすい

クレジットカード決済は利用限度額が10万円以上に設定されている場合が多く、1回の決済で利用できる金額が他の決済方法に比べて高い傾向にあります。チャージが必要な電子マネーやコード決済などと比較すると決済単価は高くなりやすい決済手段であるといえるでしょう。

電子マネー

電子マネーとは、現金を使わずにスマートフォンや専用のカードをかざすだけで支払いができる決済手段のことを言います。

Suica等の交通系電子マネー、楽天Edyやnanacoなどの流通系電子マネーは、事前に銀行口座などから残高をチャージし、チャージした分だけ決済ができます。

iDやQUICPayなどのクレジットカード系電子マネーは、クレジットカードをかざすか、スマートフォンで決済ができるため、クレジットカードと同じような使い方をすることができます。

利用者層:幅広い世代・客層に利用されやすい

交通系電子マネーであれば未成年からお年寄りまで幅広く所持しているため、クレジットカードよりも幅広い世代に利用されやすいキャッシュレス決済手段だと言えます。

また、事前にお金をチャージして利用できる電子マネーは、クレジットカードの後払いが嫌な方やセキュリティが気になる方でも、気にせず利用しやすい決済手段です。

決済単価:~数千円の決済が多い(クレジットカード系を除く)

交通系電子マネーや流通系電子マネーは事前にチャージして利用するケースが多く、一回のチャージ限度額は2万円~5万円程度となっています。

そのため、高額な決済の場合は電子マネーではなくクレジットカード決済を利用する方が多い傾向にあります。

ただし、iDやQUICPayの場合はクレジットカードの利用限度額が支払い可能金額となるため、高額な決済も可能となります。

コード決済

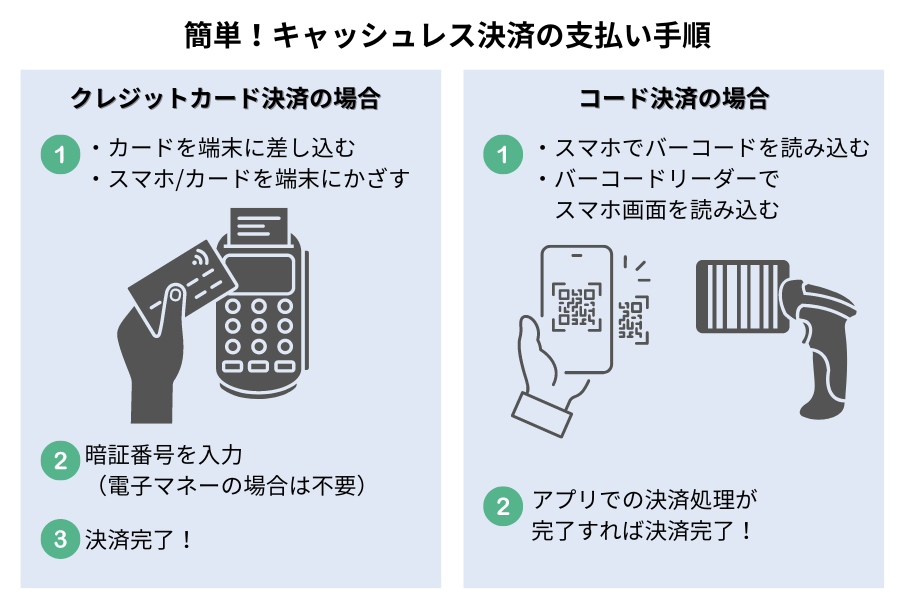

コード決済とは、スマートフォンアプリに表示されたQRコードまたはバーコードを読み込んで決済する決済手段のことです。

主なコード決済には、PayPay、LINE Pay、楽天Pay、d払いなどがあります。

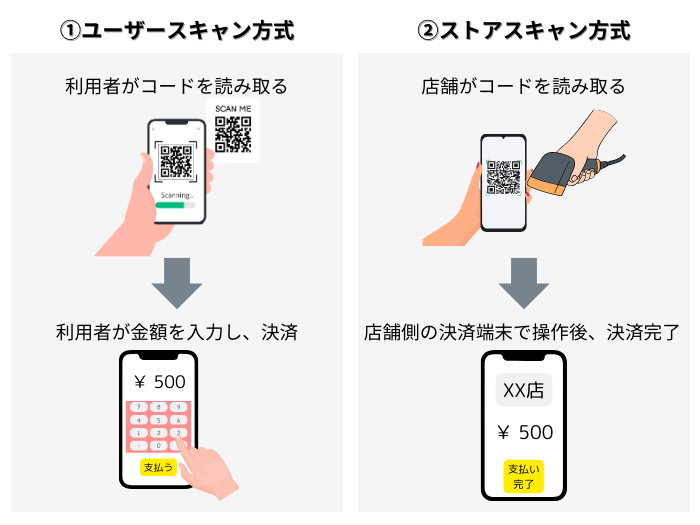

支払い方法には、利用者がコードを読み取るユーザースキャン方式と、店舗側が利用者のスマートフォンに表示されたコードをスキャンするストアスキャン方式があります。

利用者のスマートフォンがあれば決済が可能なのが大きなメリットで、上記のユーザースキャン方式であれば専用端末は不要で、店舗側がQRコードのポップなどを用意すれば導入することができます。

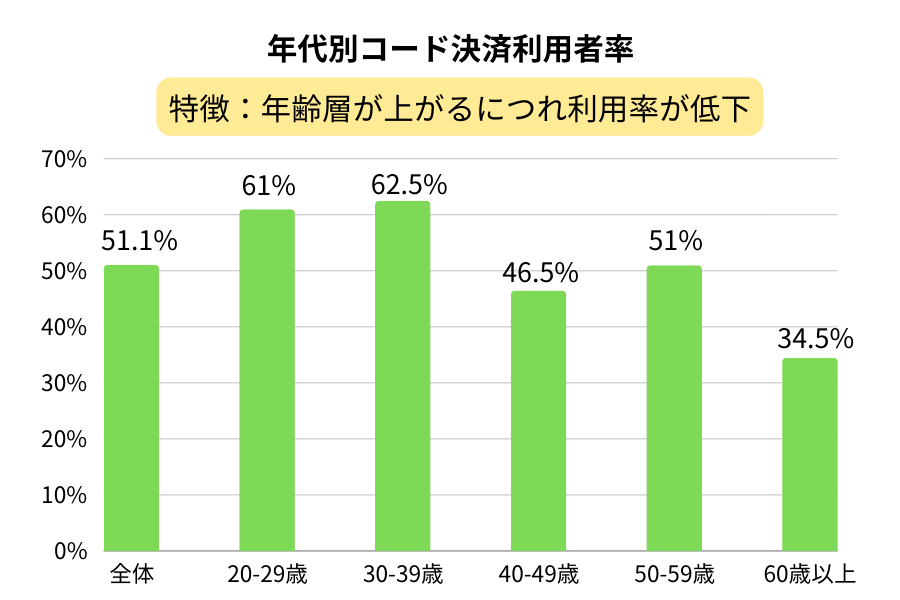

利用者層:スマートフォンを使いこなしている若い世代

コード決済にはスマートフォンが必要なため、比較的若い世代に浸透している決済手段だと言えます。

年代別に見ると、20代は61%、30代は62%がコード決済を利用していますが、年齢が上がるにつれてやや利用率が低下する傾向にあります。

若い世代の消費者が多い店舗におすすめのキャッシュレス決済手段だと言えます。

決済単価:~数千円の決済が多い

コード決済の利用方法は、大きく分けて2つあります。

①残高をチャージして決済する

②クレジットカードを紐付けて決済する

例えば、広く利用されているPayPayの支払い金額の上限は、チャージした残高から支払う場合、30日間で200万円です。

一方で、一般社団法人キャッシュレス推進協議会の調査によると、コード決済全体の平均決済単価は約3,748円(※3)となっています。

高額な決済をすることも可能ですが、実際は少額~数千円程度の決済に利用されやすい決済手段だといえそうです。

(出典)※3…コード決済利用動向調査 2024年3月25日公表

デビットカード

デビットカードとは、利用と同時に銀行口座から料金が引き落とされる仕組みのカードです。

クレジットカードはカード会社が立替を行い、後から利用者に料金を請求しますが、デビットカードは即時に引き落としがされるのが特徴です。

国際ブランド付きのデビットカードも発行されていますので、クレジットカードと同じ使い方をすることが可能です。また、決済方法もクレジットカードと同じですので、店舗側が特別な決済端末を用意する必要はありません。

クレジットカード決済を導入すれば、デビットカードも決済にご利用いただけると考えておいて問題ありません。

【店舗・事業者】キャッシュレス決済を導入するには?

キャッシュレス決済を導入するには、各キャッシュレス決済事業者と直接契約する方法と、決済代行会社を利用する方法があります。

それぞれの導入方法のメリット・デメリットについてご紹介します。

方法①:決済事業者と直接契約する

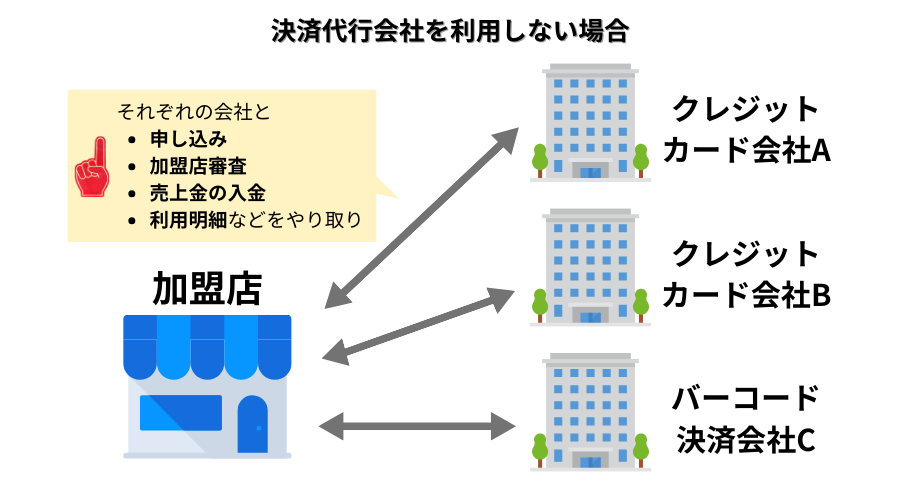

クレジットカードやコード決済などを提供している決済事業者と直接契約する方法です。

キャッシュレス決済手段を1つだけ導入する場合であれば直接契約でも良いですが、複数の決済手段を導入したい場合はおすすめしません。キャッシュレス決済手段を導入する際は、一般的に申込や加盟店審査が必要となります。

複数のキャッシュレス決済手段を導入したい場合、それぞれの決済事業者への申込や審査が必要となってしまうのです。

クレジットカードだけ導入したい場合であっても、クレジットカードの国際ブランドを複数利用できるようにしたい場合(例:VISAとJCBなど)はその分申込や審査が必要となります。また、明細の発行や売上金の振込なども決済事業者ごとにバラバラに行われるため、管理も煩雑になります。

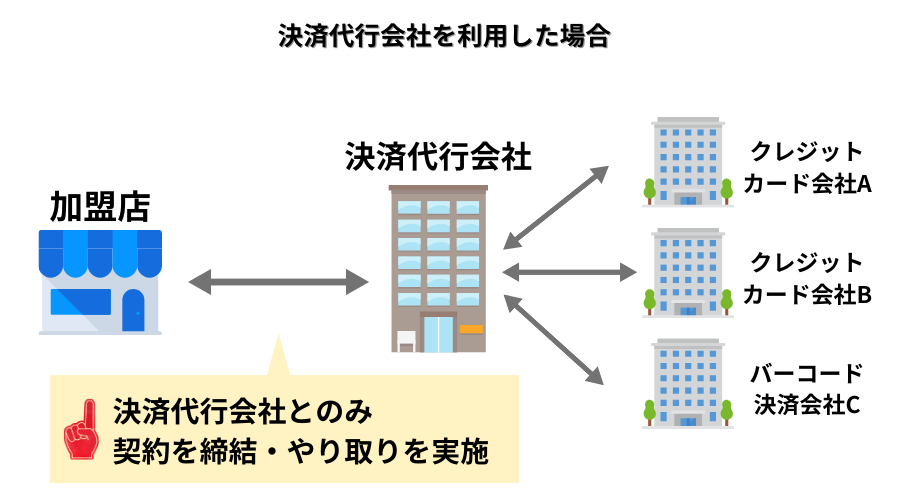

方法②:決済代行会社と契約する

複数の決済手段を導入したい場合、おすすめなのが決済代行会社と契約する方法です。

決済代行会社とは、店舗や事業者と決済事業者の間に立ち、サービスの申込や提供、売上金の入金などをまとめて行ってくれる業者のことを指します。

決済代行会社に申込をすれば、各決済事業者との加盟店審査などを決済代行会社が行ってくれます。

また、明細の発行や売上金の入金なども、基本的にはまとめて行ってくれるので、店舗の経営状態やコスト面などを把握しやすくなります。

2つ以上のキャッシュレス決済を導入するなら、決済代行会社がおすすめ

キャッシュレス決済を導入する際、どの決済手段を入れようか迷いますよね。

クレジットカードと電子マネー、クレジットカードとコード決済…など複数の決済手段を導入することで、より多くの消費者層を来店につなげることができます。

複数の決済手段の導入を考えている方には、決済代行会社を通して契約することをおすすめします。

決済代行会社を選ぶポイント

決済代行会社ごとに、強みとしている点は異なります。

キャッシュレス決済を導入する際に、ご自身が優先するポイントを考えた上で決済代行会社を選びましょう。

決済手数料で選ぶ

決済手数料は、毎月かかるコストであり、そのうえ事業の売り上げが伸びれば伸びるほどコストが増えていきます。

そのため、運用コストを抑えるには決済手数料が安い決済代行会社を選ぶのが重要です。

相場としては3.5%~程度の決済手数料の決済代行会社が多いですが、2%台~の決済手数料を実現している決済代行会社もあります。

ご自身の店舗の売り上げ状況の場合、決済手数料がどの程度かかってくるか試算した上で、できるだけ決済手数料の低い決済代行会社を選びましょう。

導入コストで選ぶ

決済代行会社と契約する際、初期費用や端末代金など、導入時のコストがかかるケースがあります。

継続的にかかるコストではないとはいえ、できれば初期費用無料の決済代行会社を選ぶのがおすすめです。

利用できるキャッシュレス決済の種類で選ぶ

消費者の利便性をアップするためには、キャッシュレス決済の種類の豊富さで選ぶのも1つの方法です。

前述した決済手段ごとの特徴を把握したうえで、ご自身の店舗に必要なキャッシュレス決済手段を取り揃えている決済代行会社を選びましょう。

決済代行会社の選び方やおすすめランキングについて下記の記事でご紹介しています。あわせてご覧ください。

初期費用無料でキャッシュレス決済を導入するならEPARKペイメントサービス

クレジットカード決済を導入する際、どの決済代行会社を選ぶかは大きな決断ですよね。

EPARKペイメントサービスは、株式会社EPARKフィナンシャルパートナーズが運営する安心の国内決済代行会社です。EPARKペイメントサービスの特長と、サービスをおすすめする理由を紹介します。

決済手数料が業界最安水準!

業界最安水準のクレジットカード決済手数料で、お客様の利便性を高めつつ、コスト効率を向上させて利益を最大化できます。

初期費用が無料!

導入に際して初期費用は一切かかりません。

スムーズにクレジットカード決済を導入し、初期費用を心配せずにビジネスの成長に集中できます。

様々な決済ブランドが使える!

Visa、Mastercard、JCBなど、国際的なカードブランドをはじめとする多くの決済手段に対応!電子マネーなどその他の決済手段も取り揃えています。幅広い顧客層に向けて売上を拡大するチャンスをつかめます。

豊富な決済端末!

ビジネスニーズに合わせて、さまざまなタイプの決済端末を提供しています。

モバイル端末、最新の非接触仕様、据え置き型など、最適な決済端末を提案可能です。

充実のサポート

EPARKペイメントサービスは、充実したサポート体制を整えています。トラブルが発生した際や疑問点がある場合、迅速かつ丁寧に対応可能です。

安心してクレジットカード決済を導入し、事業を成功に導きましょう。

あなたのビジネスに寄り添うEPARKペイメントサービス

EPARKペイメントサービスは、国内の決済代行会社です。安心感、コスト効率、豊富な対応決済ブランド、柔軟な決済端末、そして頼りになるサポートで、クレジットカード決済を導入したい気持ちを後押しします。

あなたのビジネスにEPARKペイメントサービスを取り入れて、成長を加速させましょう。

EPARKペイメントサービスでキャッシュレス決済を導入いただいた加盟店の声

EPARKペイメントサービスは、様々な業種の方にご導入いただいています。

EPARKペイメントサービスでキャッシュレス決済を導入いただいた方の声をご紹介します。

EMANOA様|美容室

決済手数料の低さは経営にとても重要。美容室で決済端末を選ぶなら、EPARKペイメントサービス一択だと思います。

ヨーロピアンバル クル様|飲食

お客様の約3分の2がクレジットカード決済を利用。決済手数料の低さが導入の決め手でした。

川崎レディースクリニック様|クリニック

患者様の利便性向上、スマートな診療のために、院長就任後すぐにクレジットカード決済を導入しました。

「iD」ロゴは、株式会社NTTドコモの登録商標です。「楽天Edy(ラクテンエディ)」は、楽天Edy株式会社が運営するプリペイド型電子マネーです。「nanaco」は、株式会社セブン・カードサービスの登録商標です。「QUICPay+TM( クイックペイプラス )」は、株式会社ジェーシービーの登録商標です。「Suica」は、東日本旅客鉄道株式会社の登録商標です。「QRコード」は株式会社デンソーウェーブの登録商標です。